前言

【壓縮機(jī)網(wǎng)】隨著經(jīng)濟(jì)發(fā)展,工業(yè)氣體越來(lái)越被重視并廣泛應(yīng)用,這除了其自身具有的方便性和廣泛性之外,該領(lǐng)域還兼具好的彈性和防御性。

首先,工業(yè)氣體作為“工業(yè)的血液”,需求具有連續(xù)性,且下游眾多,包括鋼鐵冶金、化工、食品、醫(yī)療等,在國(guó)民經(jīng)濟(jì)中有著重要的地位和作用,是較為典型的防御性行業(yè)。

其次,工業(yè)氣體的運(yùn)營(yíng)模式具有“進(jìn)可攻、退可守”的優(yōu)秀屬性,大用量客戶通過(guò)15-30年的長(zhǎng)期協(xié)議提供穩(wěn)定的現(xiàn)金流,在經(jīng)濟(jì)景氣的時(shí)候受益小用量客戶的需求提升,零售氣體量?jī)r(jià)齊升,靈活而有彈性。

另外,從財(cái)務(wù)角度出發(fā),面對(duì)同一供氣需求,在客戶持續(xù)性經(jīng)營(yíng)的前提下,工業(yè)氣體業(yè)務(wù)的現(xiàn)金流現(xiàn)值一般大于僅提供空分設(shè)備業(yè)務(wù)。同時(shí),在歐美后工業(yè)化時(shí)代以空氣分離設(shè)備制造起家而后轉(zhuǎn)型為工業(yè)氣體提供商的“前四大”工業(yè)氣體巨頭的成長(zhǎng)路徑也證明了工業(yè)氣體供應(yīng)是一門(mén)好生意,且是一門(mén)有潛力可出現(xiàn)千億美元市值巨頭公司的生意。

經(jīng)營(yíng)模式:長(zhǎng)協(xié)相對(duì)穩(wěn)定,零售富有彈性

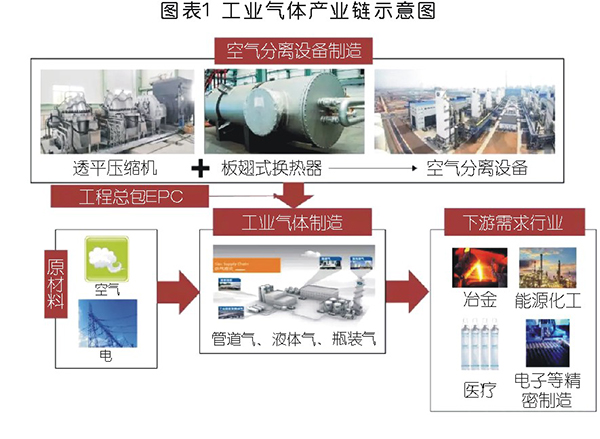

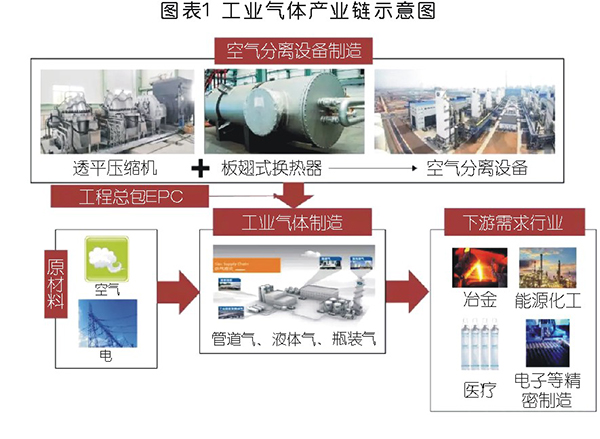

工業(yè)氣體制備的本質(zhì)是將空氣中的氦氣、氧氣、氮?dú)獾葰怏w分離提純。因此工業(yè)氣體制備的核心是空氣分離設(shè)備,其核心零部件有透平壓縮機(jī)和板翅式換熱器等。工業(yè)氣體制造的原材料是空氣和電,據(jù)調(diào)研,電費(fèi)約占制造成本的80%,通過(guò)空氣分離設(shè)備將各類(lèi)氣體分離,并通過(guò)管道、槽車(chē)或氣瓶?jī)?chǔ)運(yùn),如圖表1。

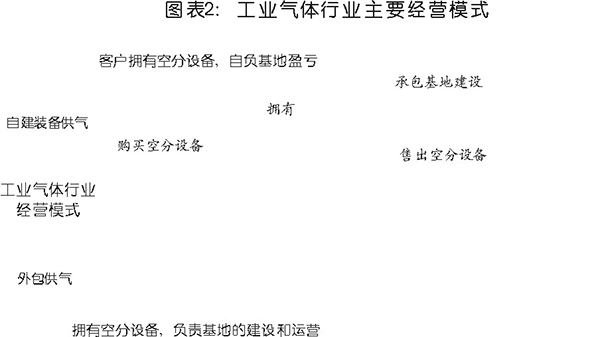

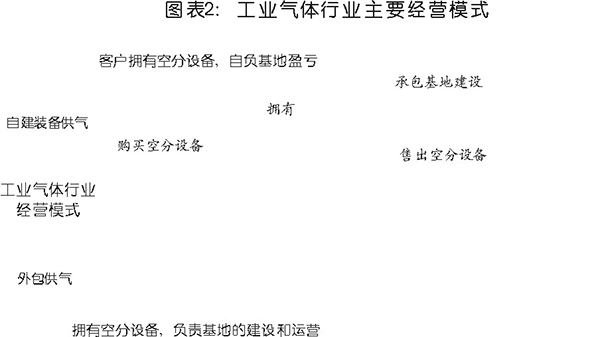

工業(yè)氣體的制備主要分為兩種方式,自建裝置供氣和外包給第三方供氣。自建裝備供氣對(duì)應(yīng)的商業(yè)模式是客戶從空氣分離設(shè)備制造商處購(gòu)得空氣分離設(shè)備運(yùn)至擬建設(shè)基地,并將基地建設(shè)承包給第三方,工程方和空分設(shè)備提供方可以是同一方或兩方,客戶擁有空氣分離設(shè)備這一重資產(chǎn),同時(shí)自己承擔(dān)空分設(shè)備基地的盈虧。第三方外包供氣的商業(yè)模式是客戶直接從第三方氣體供應(yīng)商處按照量?jī)r(jià)購(gòu)買(mǎi)氣體,如需較大量的氣體,則需要就近建設(shè)空分基地,那么空分設(shè)備屬于氣體供應(yīng)商,且氣體供應(yīng)商負(fù)責(zé)基地的建設(shè)和運(yùn)營(yíng)。業(yè)內(nèi)常說(shuō)的工業(yè)氣體生意,實(shí)際上指的是外包供氣生意中的第三方氣體供應(yīng)商的生意,如圖表2。

工業(yè)氣體的制備主要分為兩種方式,自建裝置供氣和外包給第三方供氣。自建裝備供氣對(duì)應(yīng)的商業(yè)模式是客戶從空氣分離設(shè)備制造商處購(gòu)得空氣分離設(shè)備運(yùn)至擬建設(shè)基地,并將基地建設(shè)承包給第三方,工程方和空分設(shè)備提供方可以是同一方或兩方,客戶擁有空氣分離設(shè)備這一重資產(chǎn),同時(shí)自己承擔(dān)空分設(shè)備基地的盈虧。第三方外包供氣的商業(yè)模式是客戶直接從第三方氣體供應(yīng)商處按照量?jī)r(jià)購(gòu)買(mǎi)氣體,如需較大量的氣體,則需要就近建設(shè)空分基地,那么空分設(shè)備屬于氣體供應(yīng)商,且氣體供應(yīng)商負(fù)責(zé)基地的建設(shè)和運(yùn)營(yíng)。業(yè)內(nèi)常說(shuō)的工業(yè)氣體生意,實(shí)際上指的是外包供氣生意中的第三方氣體供應(yīng)商的生意,如圖表2。

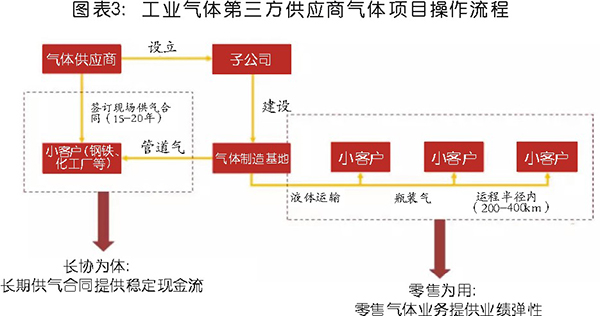

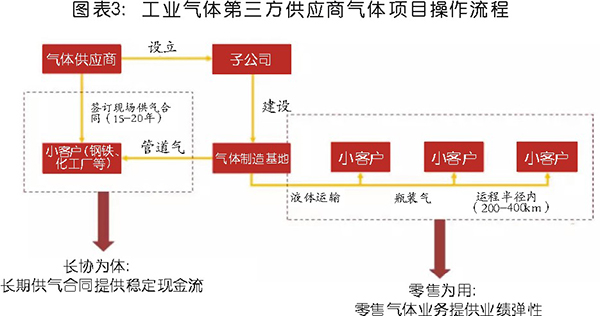

氣體銷(xiāo)售業(yè)務(wù)通常是以現(xiàn)場(chǎng)制氣項(xiàng)目為基礎(chǔ)。由于氣體難以運(yùn)輸?shù)奶匦?,大?a href="http://teamkylake.com" target="_blank" class="keylink">石化、化工、鋼鐵廠等對(duì)工業(yè)氣體需求量較大的廠區(qū)都會(huì)選擇就近在現(xiàn)場(chǎng)搭建空氣分離設(shè)備以提供源源不斷的工業(yè)氣體。因此氣體提供商會(huì)首先依托現(xiàn)場(chǎng)制氣項(xiàng)目在項(xiàng)目當(dāng)?shù)卦O(shè)立子公司或基地,以安置和運(yùn)營(yíng)空氣分離設(shè)備。通過(guò)與大客戶簽訂15-30年不等的長(zhǎng)期供氣合同,提供穩(wěn)定的現(xiàn)金流,獲得現(xiàn)場(chǎng)制氣項(xiàng)目的基本投資回報(bào),如圖表3。

為了將管道氣制造過(guò)程中的副產(chǎn)品充分利用,衍生出零售氣體銷(xiāo)售。由空分設(shè)備的制氣機(jī)制所限,液氧、液氮等是管道氣的副產(chǎn)品??紤]運(yùn)輸成本,如果項(xiàng)目基地周?chē)蛇\(yùn)輸半徑(一般在400km以內(nèi))內(nèi)恰好有需要相對(duì)較小規(guī)模的工業(yè)氣體的客戶,氣體提供商會(huì)將副產(chǎn)品順勢(shì)賣(mài)出以獲得額外收益。

長(zhǎng)期供氣合同有望成經(jīng)濟(jì)下行周期中的“緩沖墊”

氣體項(xiàng)目的大客戶與氣體供應(yīng)商簽訂的長(zhǎng)期供氣合同通常是照付不議合同(“Take-or-Pay”)。根據(jù)這種合同,無(wú)論項(xiàng)目產(chǎn)品的買(mǎi)主是否購(gòu)買(mǎi)公司的產(chǎn)品,買(mǎi)主都有義務(wù)支付約定適量的產(chǎn)品貨款。氣體供應(yīng)商在每一個(gè)現(xiàn)場(chǎng)制氣基地都對(duì)應(yīng)了一份15-30年不等的長(zhǎng)期銷(xiāo)售合同,規(guī)定了客戶的最低用氣量和以電價(jià)、物價(jià)水平等因素為參數(shù)調(diào)節(jié)的氣體價(jià)格。即使客戶出現(xiàn)生產(chǎn)方面的問(wèn)題導(dǎo)致在當(dāng)月內(nèi)沒(méi)有達(dá)到最低用氣量,客戶仍有義務(wù)照協(xié)議上的最低用氣量計(jì)算支付當(dāng)月的費(fèi)用。通過(guò)照付不議合同,可以保證每一個(gè)現(xiàn)場(chǎng)制氣項(xiàng)目獲得基本回報(bào),一般項(xiàng)目回報(bào)率在10%-15%左右。

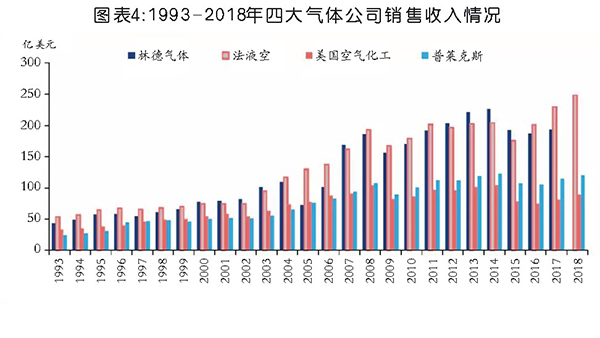

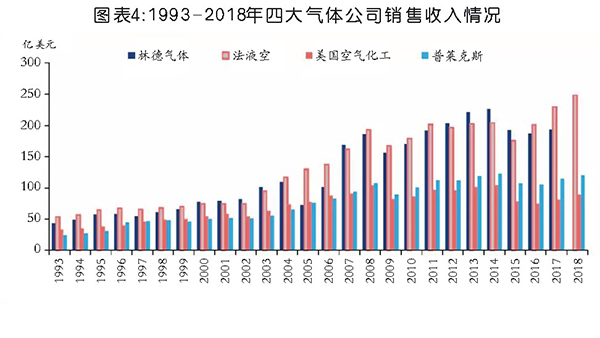

長(zhǎng)期供氣合同支持工業(yè)氣體供應(yīng)商在經(jīng)濟(jì)周期波動(dòng)中具有相對(duì)穩(wěn)定的經(jīng)營(yíng)表現(xiàn)。由于工業(yè)氣體行業(yè)這種獨(dú)特的商業(yè)模式,幾乎每一個(gè)氣體項(xiàng)目基地都依托了一個(gè)長(zhǎng)期協(xié)議的客戶,為氣體供應(yīng)商提供穩(wěn)定的現(xiàn)金流,行業(yè)周期波動(dòng)較小。據(jù)了解,在2008-2009年金融危機(jī)時(shí)期,四大氣體公司(林德集團(tuán)、普萊克斯、法國(guó)液化空氣、美國(guó)空氣產(chǎn)品)2009年工業(yè)氣體收入在各公司均占到70%以上,其中美國(guó)空氣產(chǎn)品的工業(yè)氣體收入占比為72.41%,法液空工業(yè)氣體收入占比為85.10%,兩家公司2009年收入分別同比下降20.72%和13.35%,工業(yè)氣體收入占比更高的公司在經(jīng)濟(jì)周期波動(dòng)中具有更穩(wěn)健的經(jīng)營(yíng)表現(xiàn),見(jiàn)圖表4。

長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。經(jīng)濟(jì)下行周期中,零售氣體的量?jī)r(jià)均會(huì)承壓,而長(zhǎng)協(xié)能為公司提供相對(duì)穩(wěn)定的現(xiàn)金流,因此長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。

長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。經(jīng)濟(jì)下行周期中,零售氣體的量?jī)r(jià)均會(huì)承壓,而長(zhǎng)協(xié)能為公司提供相對(duì)穩(wěn)定的現(xiàn)金流,因此長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。

零售氣體業(yè)務(wù)有望在經(jīng)濟(jì)上行周期中受益量?jī)r(jià)雙升

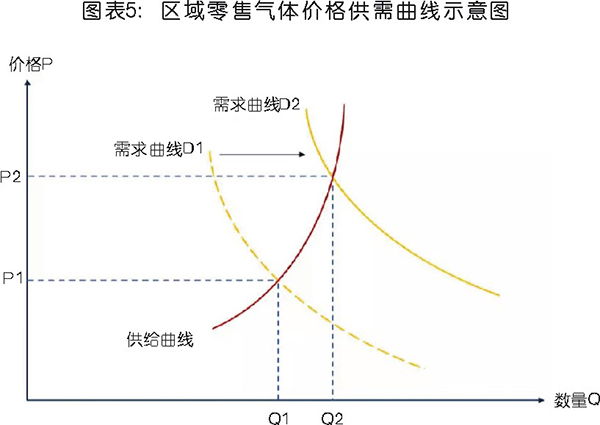

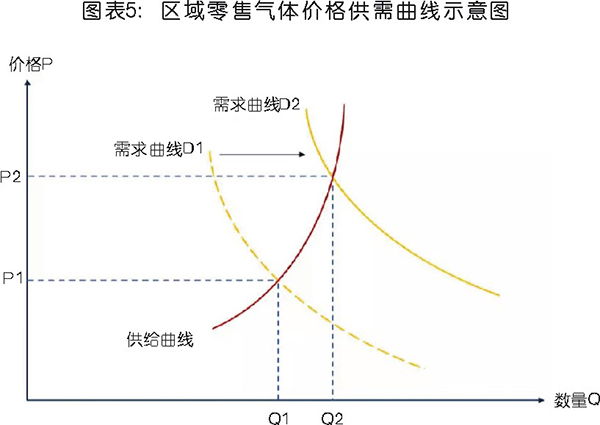

區(qū)域零售氣體價(jià)格的變動(dòng)主要受區(qū)域供需格局的影響,對(duì)需求更敏感。從成本和經(jīng)濟(jì)性角度考慮,零售氣體通常有運(yùn)輸半徑的限制,因此零售氣體顯示出區(qū)域價(jià)格差異,其區(qū)域價(jià)格主要由該區(qū)域中的氣體供需格局決定。由于工業(yè)氣體供給端的剛性較強(qiáng),短時(shí)間內(nèi)某一特定區(qū)域范圍內(nèi)較難新增大量氣體供給需求,因此區(qū)域零售氣體價(jià)格對(duì)需求更敏感。需求端涵蓋大多數(shù)制造業(yè)行業(yè),因此需求變化或與區(qū)域的GDP增速密切相關(guān),需求的邊際變化主要依賴(lài)區(qū)域的制造業(yè)增長(zhǎng)及景氣情況,零售供需曲線如圖表5。

設(shè)備制造商傾向于轉(zhuǎn)型氣體公司且有成功案例

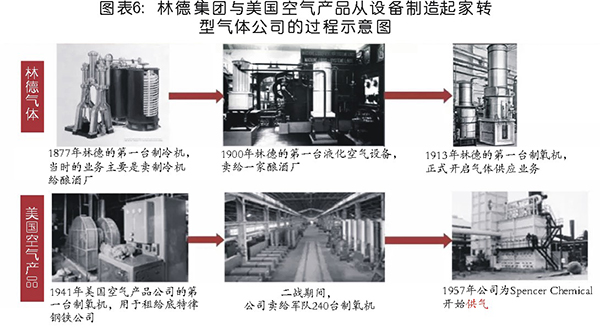

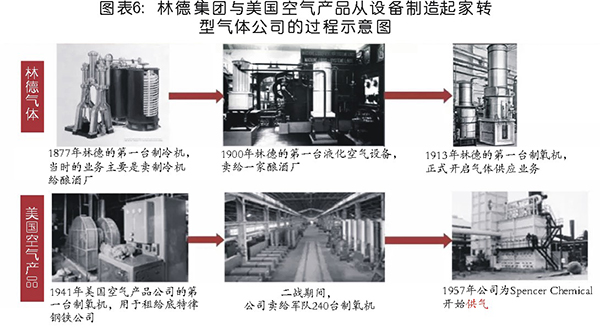

歐洲和美國(guó)歷史證明設(shè)備龍頭能成功轉(zhuǎn)型為氣體公司。二十世紀(jì)八、九十年代,國(guó)際上以林德集團(tuán)和美國(guó)空氣產(chǎn)品公司為代表的空氣分離設(shè)備制造企業(yè)紛紛向下游氣體產(chǎn)品供應(yīng)商發(fā)展,并且已經(jīng)在工業(yè)氣體國(guó)際市場(chǎng)上占據(jù)了較大優(yōu)勢(shì),而目前氣體業(yè)務(wù)已經(jīng)成為其主要收入來(lái)源,見(jiàn)圖表6。

討論:同一供氣項(xiàng)目,賣(mài)設(shè)備賺得多還是賣(mài)氣體賺得多?

我們認(rèn)為,工業(yè)氣體巨頭紛紛從設(shè)備制造商轉(zhuǎn)型工業(yè)氣體供應(yīng)商的根本驅(qū)動(dòng)力是面對(duì)同一客戶的長(zhǎng)期供氣需求,通過(guò)銷(xiāo)售設(shè)備獲得的現(xiàn)金流的現(xiàn)值應(yīng)在大多數(shù)情況下小于銷(xiāo)售氣體獲得的現(xiàn)金流的現(xiàn)值。因此,我們想要通過(guò)一個(gè)案例量化討論在同一供氣項(xiàng)目上,賣(mài)工業(yè)氣體的現(xiàn)金流現(xiàn)值是否高于賣(mài)設(shè)備的現(xiàn)金流現(xiàn)值。

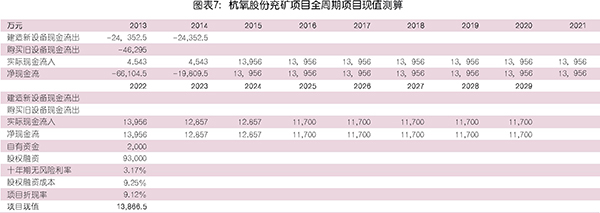

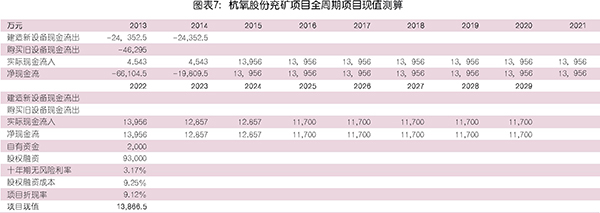

我們以兗礦項(xiàng)目為例討論。據(jù)2013年7月的非公開(kāi)發(fā)行股票預(yù)案(修訂稿), 2013年公司以非公開(kāi)發(fā)行股票的方式募集了兗礦項(xiàng)目投資額中的9.3億,剩余2000萬(wàn)元以自有資金出資。據(jù)Bloomberg分析,2013年杭氧股份的融資成本為9.25%,十年期無(wú)風(fēng)險(xiǎn)利率為3.17%,通過(guò)加權(quán)可得該項(xiàng)目的折現(xiàn)率為9.12%。通過(guò)測(cè)算,可以得到站在2013年年初的時(shí)點(diǎn)上,15年合同周期中,不考慮最終設(shè)備殘值變現(xiàn)的金額,整體項(xiàng)目的現(xiàn)值為1.39億元,見(jiàn)圖表7。

討論:同一供氣項(xiàng)目,賣(mài)設(shè)備賺得多還是賣(mài)氣體賺得多?

我們認(rèn)為,工業(yè)氣體巨頭紛紛從設(shè)備制造商轉(zhuǎn)型工業(yè)氣體供應(yīng)商的根本驅(qū)動(dòng)力是面對(duì)同一客戶的長(zhǎng)期供氣需求,通過(guò)銷(xiāo)售設(shè)備獲得的現(xiàn)金流的現(xiàn)值應(yīng)在大多數(shù)情況下小于銷(xiāo)售氣體獲得的現(xiàn)金流的現(xiàn)值。因此,我們想要通過(guò)一個(gè)案例量化討論在同一供氣項(xiàng)目上,賣(mài)工業(yè)氣體的現(xiàn)金流現(xiàn)值是否高于賣(mài)設(shè)備的現(xiàn)金流現(xiàn)值。

我們以兗礦項(xiàng)目為例討論。據(jù)2013年7月的非公開(kāi)發(fā)行股票預(yù)案(修訂稿), 2013年公司以非公開(kāi)發(fā)行股票的方式募集了兗礦項(xiàng)目投資額中的9.3億,剩余2000萬(wàn)元以自有資金出資。據(jù)Bloomberg分析,2013年杭氧股份的融資成本為9.25%,十年期無(wú)風(fēng)險(xiǎn)利率為3.17%,通過(guò)加權(quán)可得該項(xiàng)目的折現(xiàn)率為9.12%。通過(guò)測(cè)算,可以得到站在2013年年初的時(shí)點(diǎn)上,15年合同周期中,不考慮最終設(shè)備殘值變現(xiàn)的金額,整體項(xiàng)目的現(xiàn)值為1.39億元,見(jiàn)圖表7。

賣(mài)工業(yè)氣體的現(xiàn)金流現(xiàn)值顯著高于賣(mài)設(shè)備的現(xiàn)金流現(xiàn)值。我們假設(shè)在兗礦項(xiàng)目上公司僅出售一臺(tái)62500立方米/小時(shí)的空氣分離設(shè)備。據(jù)調(diào)研,2018年公司規(guī)模為10萬(wàn)方/小時(shí)的空分設(shè)備售價(jià)為3億元。考慮技術(shù)進(jìn)步帶來(lái)的售價(jià)降低,我們假設(shè)2013年6.25 萬(wàn)方/小時(shí)的空分設(shè)備售價(jià)也為3億元。據(jù)公司財(cái)報(bào),2013年空分設(shè)備銷(xiāo)售業(yè)務(wù)的凈利率為8.23%,我們假設(shè)此項(xiàng)銷(xiāo)售的凈利率也為8.23%??紤]公司客戶的預(yù)付節(jié)奏及費(fèi)用和成本的現(xiàn)金支出節(jié)奏,以無(wú)風(fēng)險(xiǎn)利率3.17%折現(xiàn),得到公司銷(xiāo)售空分設(shè)備的實(shí)際盈利現(xiàn)金流的現(xiàn)值為2342萬(wàn)元,僅為銷(xiāo)售工業(yè)氣體的17%。

長(zhǎng)期供氣協(xié)議的最大風(fēng)險(xiǎn)是購(gòu)買(mǎi)方因破產(chǎn)等原因無(wú)法繼續(xù)履行合同。雖然銷(xiāo)售設(shè)備在通常情況下相比銷(xiāo)售氣體獲利更少,但銷(xiāo)售氣體的回款周期更長(zhǎng),若項(xiàng)目一旦意外終止,公司在項(xiàng)目上的損失更大。據(jù)我們測(cè)算,即使考慮合同意外終止后設(shè)備變賣(mài)的回款,以兗礦項(xiàng)目為例也需在合同生效后持續(xù)供氣10年才能獲得正收益。因此杭氧股份傾向于向經(jīng)營(yíng)能力存疑的客戶直接銷(xiāo)售空氣分離設(shè)備,以獲得直接收益并減少其承擔(dān)客戶后續(xù)破產(chǎn)的風(fēng)險(xiǎn)。而面對(duì)具有較穩(wěn)定經(jīng)營(yíng)能力的客戶,則通過(guò)長(zhǎng)期供氣協(xié)議可以獲利更多。

中國(guó)工業(yè)氣體市場(chǎng)2022 年有望達(dá)到近300億

美元工業(yè)氣體市場(chǎng)規(guī)模增速和GDP增速是正相關(guān)關(guān)系。我們通過(guò)1994-2017年四大工業(yè)氣體公司的氣體收入總和的增速與世界GDP增速進(jìn)行回歸,P-value<0.01,結(jié)果顯著。工業(yè)氣體市場(chǎng)規(guī)模增速大致是GDP增速的1.4倍,圖表8。

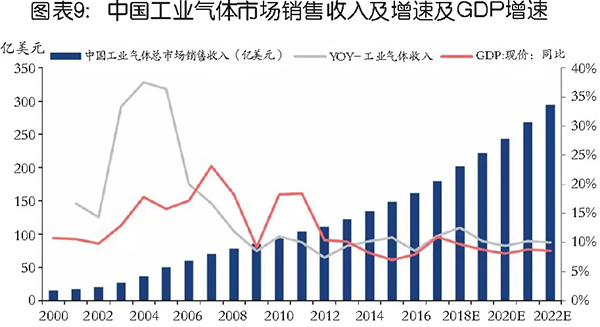

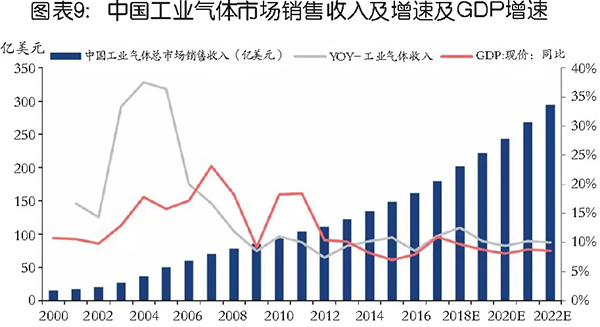

中國(guó)工業(yè)氣體市場(chǎng)規(guī)模有望較快增長(zhǎng),2022年有望達(dá)到近300億美元。據(jù)中國(guó)產(chǎn)業(yè)信息網(wǎng),2017年我國(guó)工業(yè)氣體市場(chǎng)規(guī)模達(dá)到179億美元。根據(jù)世界銀行對(duì)我國(guó)2018-2022年GDP增速的預(yù)測(cè)和我們的回歸,我們預(yù)計(jì)18-22年我國(guó)工業(yè)氣體市場(chǎng)CAGR為10.44%,到2022年有望達(dá)到近300億美元規(guī)模,圖表9。

橫向比較:我國(guó)工業(yè)氣體外包滲透率處于較低水平

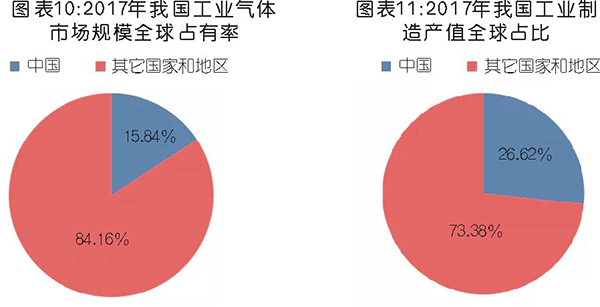

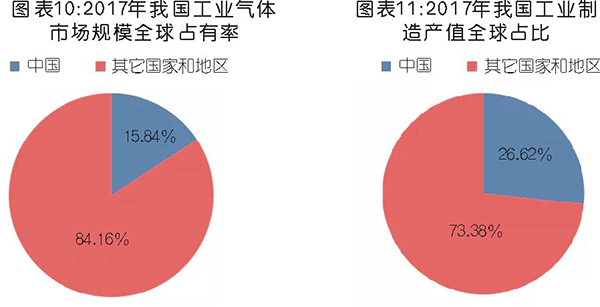

我國(guó)工業(yè)氣體市場(chǎng)規(guī)模全球占有率顯著低于我國(guó)工業(yè)制造產(chǎn)值全球占比。工業(yè)氣體被喻為工業(yè)的“血液”,是國(guó)民經(jīng)濟(jì)基礎(chǔ)工業(yè)要素之一,被廣泛應(yīng)用于工業(yè)制造業(yè)領(lǐng)域,因此,我們覺(jué)得各國(guó)的工業(yè)制造產(chǎn)值與工業(yè)氣體市場(chǎng)規(guī)模全球占比應(yīng)相匹配。2017年我國(guó)工業(yè)制造產(chǎn)值占全球工業(yè)制造產(chǎn)值達(dá)到26.62%,而2017年我國(guó)工業(yè)氣體全球占有率僅為15.84%,未來(lái)增長(zhǎng)潛力較大,如圖表10、11。

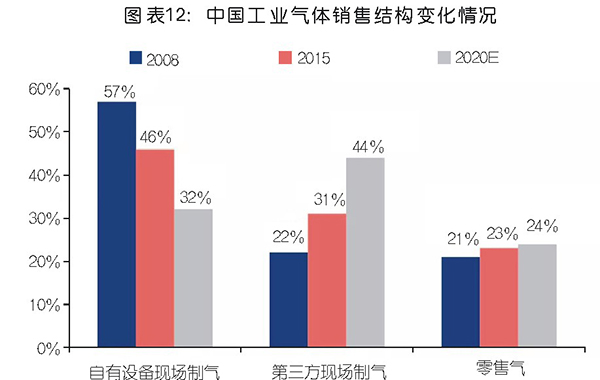

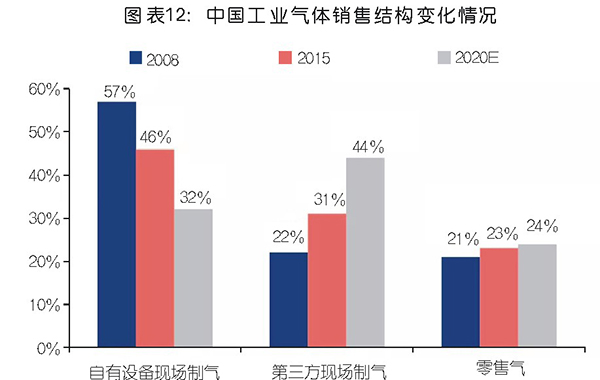

2018年中國(guó)工業(yè)氣體外包率遠(yuǎn)低于發(fā)達(dá)國(guó)家。據(jù)中國(guó)產(chǎn)業(yè)信息網(wǎng)及相關(guān)的調(diào)研,2018 年中國(guó)工業(yè)氣體外包率約為45%,相比發(fā)達(dá)國(guó)家80%的外包率仍有較大差距。因此預(yù)計(jì),到2020 年第三方現(xiàn)場(chǎng)制氣在整體現(xiàn)場(chǎng)制氣中的占比將達(dá)到57%,圖表12。

從成本及安全性角度考慮,業(yè)務(wù)外包經(jīng)濟(jì)性突出

外包行為能獲得更低的成本、更高的運(yùn)營(yíng)效率和安全保障。成熟市場(chǎng)工業(yè)氣體行業(yè)也經(jīng)歷了由自制到外包的過(guò)程,主要考慮因素有:

1)成本因素:據(jù)IAOP,外包行為可至少節(jié)省9%的成本,而效率和質(zhì)量則上升15%。

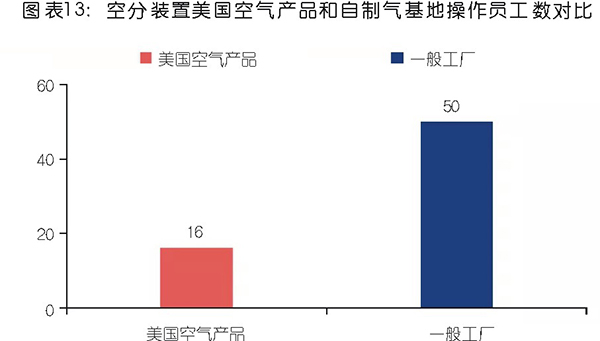

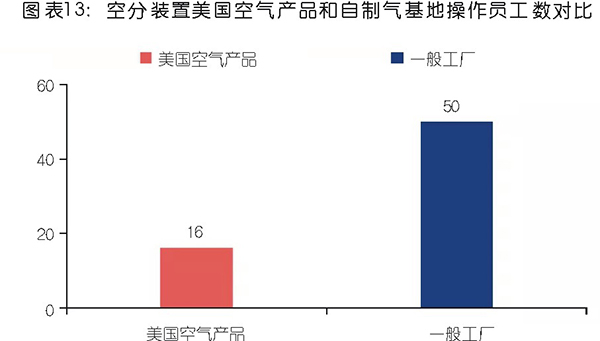

2)運(yùn)營(yíng)效率:據(jù)了解,一個(gè)80萬(wàn)立方米/小時(shí)的裝置,美國(guó)空氣產(chǎn)品只需要16位操作員,而正常工廠需要配備50位以上的操作員。同時(shí)外包行為可以讓工廠從空氣分離設(shè)備的重資產(chǎn)購(gòu)買(mǎi)行為中解放出來(lái),將有限的資本集中于主業(yè),減少空分設(shè)備運(yùn)營(yíng)虧損的風(fēng)險(xiǎn),提高運(yùn)營(yíng)效率。圖表13。

3)安全因素:外包行為能使空分設(shè)備在專(zhuān)業(yè)人員的操作下運(yùn)營(yíng),有更高的安全保障,在出險(xiǎn)同時(shí)也能獲得及時(shí)專(zhuān)業(yè)的處理。據(jù)悉,2019年7月20日河南省三門(mén)峽市河南能源化工集團(tuán)義馬氣化廠空氣分離車(chē)間發(fā)生爆炸,事故造成2人死亡,18人重傷,12人失聯(lián)。此次事故或因空分系統(tǒng)超壓所致,發(fā)生爆炸的空氣分離設(shè)備屬于自制供氣基地。這三個(gè)因素有望推動(dòng)中國(guó)工業(yè)氣體市場(chǎng)的外包率持續(xù)提升。

新興產(chǎn)業(yè)興起,推動(dòng)第三方工業(yè)氣體供應(yīng)模式發(fā)展

我國(guó)半導(dǎo)體、光伏、電子等新興產(chǎn)業(yè)快速發(fā)展,對(duì)工業(yè)氣體的需求量逐漸增大,且新興產(chǎn)業(yè)對(duì)工業(yè)氣體需求更加多樣化,單一氣體需求量較小,但需求種類(lèi)較多,這將進(jìn)一步推動(dòng)我國(guó)專(zhuān)業(yè)氣體供應(yīng)市場(chǎng)的發(fā)展。據(jù)《我國(guó)電子氣體發(fā)展概況》數(shù)據(jù),2018年氣體成本約占IC材料總成本的5%~6%,雖然看似占比不大,但是很大程度上決定半導(dǎo)體器件性能的好壞。電子氣體純度每提高一個(gè)數(shù)量級(jí),都會(huì)較快地推動(dòng)半導(dǎo)體器件質(zhì)的飛躍,電子氣體由于其高純度高質(zhì)量的要求,需要專(zhuān)業(yè)的氣體供應(yīng)商提供。因此,半導(dǎo)體、光伏等新興領(lǐng)域的發(fā)展,將推動(dòng)中國(guó)工業(yè)氣體外包市場(chǎng)的持續(xù)增長(zhǎng)。

【壓縮機(jī)網(wǎng)】隨著經(jīng)濟(jì)發(fā)展,工業(yè)氣體越來(lái)越被重視并廣泛應(yīng)用,這除了其自身具有的方便性和廣泛性之外,該領(lǐng)域還兼具好的彈性和防御性。

首先,工業(yè)氣體作為“工業(yè)的血液”,需求具有連續(xù)性,且下游眾多,包括鋼鐵冶金、化工、食品、醫(yī)療等,在國(guó)民經(jīng)濟(jì)中有著重要的地位和作用,是較為典型的防御性行業(yè)。

其次,工業(yè)氣體的運(yùn)營(yíng)模式具有“進(jìn)可攻、退可守”的優(yōu)秀屬性,大用量客戶通過(guò)15-30年的長(zhǎng)期協(xié)議提供穩(wěn)定的現(xiàn)金流,在經(jīng)濟(jì)景氣的時(shí)候受益小用量客戶的需求提升,零售氣體量?jī)r(jià)齊升,靈活而有彈性。

另外,從財(cái)務(wù)角度出發(fā),面對(duì)同一供氣需求,在客戶持續(xù)性經(jīng)營(yíng)的前提下,工業(yè)氣體業(yè)務(wù)的現(xiàn)金流現(xiàn)值一般大于僅提供空分設(shè)備業(yè)務(wù)。同時(shí),在歐美后工業(yè)化時(shí)代以空氣分離設(shè)備制造起家而后轉(zhuǎn)型為工業(yè)氣體提供商的“前四大”工業(yè)氣體巨頭的成長(zhǎng)路徑也證明了工業(yè)氣體供應(yīng)是一門(mén)好生意,且是一門(mén)有潛力可出現(xiàn)千億美元市值巨頭公司的生意。

經(jīng)營(yíng)模式:長(zhǎng)協(xié)相對(duì)穩(wěn)定,零售富有彈性

工業(yè)氣體制備的本質(zhì)是將空氣中的氦氣、氧氣、氮?dú)獾葰怏w分離提純。因此工業(yè)氣體制備的核心是空氣分離設(shè)備,其核心零部件有透平壓縮機(jī)和板翅式換熱器等。工業(yè)氣體制造的原材料是空氣和電,據(jù)調(diào)研,電費(fèi)約占制造成本的80%,通過(guò)空氣分離設(shè)備將各類(lèi)氣體分離,并通過(guò)管道、槽車(chē)或氣瓶?jī)?chǔ)運(yùn),如圖表1。

工業(yè)氣體的制備主要分為兩種方式,自建裝置供氣和外包給第三方供氣。自建裝備供氣對(duì)應(yīng)的商業(yè)模式是客戶從空氣分離設(shè)備制造商處購(gòu)得空氣分離設(shè)備運(yùn)至擬建設(shè)基地,并將基地建設(shè)承包給第三方,工程方和空分設(shè)備提供方可以是同一方或兩方,客戶擁有空氣分離設(shè)備這一重資產(chǎn),同時(shí)自己承擔(dān)空分設(shè)備基地的盈虧。第三方外包供氣的商業(yè)模式是客戶直接從第三方氣體供應(yīng)商處按照量?jī)r(jià)購(gòu)買(mǎi)氣體,如需較大量的氣體,則需要就近建設(shè)空分基地,那么空分設(shè)備屬于氣體供應(yīng)商,且氣體供應(yīng)商負(fù)責(zé)基地的建設(shè)和運(yùn)營(yíng)。業(yè)內(nèi)常說(shuō)的工業(yè)氣體生意,實(shí)際上指的是外包供氣生意中的第三方氣體供應(yīng)商的生意,如圖表2。

氣體銷(xiāo)售業(yè)務(wù)通常是以現(xiàn)場(chǎng)制氣項(xiàng)目為基礎(chǔ)。由于氣體難以運(yùn)輸?shù)奶匦?,大?a href="http://teamkylake.com" target="_blank" class="keylink">石化、化工、鋼鐵廠等對(duì)工業(yè)氣體需求量較大的廠區(qū)都會(huì)選擇就近在現(xiàn)場(chǎng)搭建空氣分離設(shè)備以提供源源不斷的工業(yè)氣體。因此氣體提供商會(huì)首先依托現(xiàn)場(chǎng)制氣項(xiàng)目在項(xiàng)目當(dāng)?shù)卦O(shè)立子公司或基地,以安置和運(yùn)營(yíng)空氣分離設(shè)備。通過(guò)與大客戶簽訂15-30年不等的長(zhǎng)期供氣合同,提供穩(wěn)定的現(xiàn)金流,獲得現(xiàn)場(chǎng)制氣項(xiàng)目的基本投資回報(bào),如圖表3。

為了將管道氣制造過(guò)程中的副產(chǎn)品充分利用,衍生出零售氣體銷(xiāo)售。由空分設(shè)備的制氣機(jī)制所限,液氧、液氮等是管道氣的副產(chǎn)品??紤]運(yùn)輸成本,如果項(xiàng)目基地周?chē)蛇\(yùn)輸半徑(一般在400km以內(nèi))內(nèi)恰好有需要相對(duì)較小規(guī)模的工業(yè)氣體的客戶,氣體提供商會(huì)將副產(chǎn)品順勢(shì)賣(mài)出以獲得額外收益。

長(zhǎng)期供氣合同有望成經(jīng)濟(jì)下行周期中的“緩沖墊”

氣體項(xiàng)目的大客戶與氣體供應(yīng)商簽訂的長(zhǎng)期供氣合同通常是照付不議合同(“Take-or-Pay”)。根據(jù)這種合同,無(wú)論項(xiàng)目產(chǎn)品的買(mǎi)主是否購(gòu)買(mǎi)公司的產(chǎn)品,買(mǎi)主都有義務(wù)支付約定適量的產(chǎn)品貨款。氣體供應(yīng)商在每一個(gè)現(xiàn)場(chǎng)制氣基地都對(duì)應(yīng)了一份15-30年不等的長(zhǎng)期銷(xiāo)售合同,規(guī)定了客戶的最低用氣量和以電價(jià)、物價(jià)水平等因素為參數(shù)調(diào)節(jié)的氣體價(jià)格。即使客戶出現(xiàn)生產(chǎn)方面的問(wèn)題導(dǎo)致在當(dāng)月內(nèi)沒(méi)有達(dá)到最低用氣量,客戶仍有義務(wù)照協(xié)議上的最低用氣量計(jì)算支付當(dāng)月的費(fèi)用。通過(guò)照付不議合同,可以保證每一個(gè)現(xiàn)場(chǎng)制氣項(xiàng)目獲得基本回報(bào),一般項(xiàng)目回報(bào)率在10%-15%左右。

長(zhǎng)期供氣合同支持工業(yè)氣體供應(yīng)商在經(jīng)濟(jì)周期波動(dòng)中具有相對(duì)穩(wěn)定的經(jīng)營(yíng)表現(xiàn)。由于工業(yè)氣體行業(yè)這種獨(dú)特的商業(yè)模式,幾乎每一個(gè)氣體項(xiàng)目基地都依托了一個(gè)長(zhǎng)期協(xié)議的客戶,為氣體供應(yīng)商提供穩(wěn)定的現(xiàn)金流,行業(yè)周期波動(dòng)較小。據(jù)了解,在2008-2009年金融危機(jī)時(shí)期,四大氣體公司(林德集團(tuán)、普萊克斯、法國(guó)液化空氣、美國(guó)空氣產(chǎn)品)2009年工業(yè)氣體收入在各公司均占到70%以上,其中美國(guó)空氣產(chǎn)品的工業(yè)氣體收入占比為72.41%,法液空工業(yè)氣體收入占比為85.10%,兩家公司2009年收入分別同比下降20.72%和13.35%,工業(yè)氣體收入占比更高的公司在經(jīng)濟(jì)周期波動(dòng)中具有更穩(wěn)健的經(jīng)營(yíng)表現(xiàn),見(jiàn)圖表4。

長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。經(jīng)濟(jì)下行周期中,零售氣體的量?jī)r(jià)均會(huì)承壓,而長(zhǎng)協(xié)能為公司提供相對(duì)穩(wěn)定的現(xiàn)金流,因此長(zhǎng)協(xié)收入占比更高的氣體供應(yīng)商在經(jīng)濟(jì)下行周期中的表現(xiàn)更為穩(wěn)健。

零售氣體業(yè)務(wù)有望在經(jīng)濟(jì)上行周期中受益量?jī)r(jià)雙升

區(qū)域零售氣體價(jià)格的變動(dòng)主要受區(qū)域供需格局的影響,對(duì)需求更敏感。從成本和經(jīng)濟(jì)性角度考慮,零售氣體通常有運(yùn)輸半徑的限制,因此零售氣體顯示出區(qū)域價(jià)格差異,其區(qū)域價(jià)格主要由該區(qū)域中的氣體供需格局決定。由于工業(yè)氣體供給端的剛性較強(qiáng),短時(shí)間內(nèi)某一特定區(qū)域范圍內(nèi)較難新增大量氣體供給需求,因此區(qū)域零售氣體價(jià)格對(duì)需求更敏感。需求端涵蓋大多數(shù)制造業(yè)行業(yè),因此需求變化或與區(qū)域的GDP增速密切相關(guān),需求的邊際變化主要依賴(lài)區(qū)域的制造業(yè)增長(zhǎng)及景氣情況,零售供需曲線如圖表5。

設(shè)備制造商傾向于轉(zhuǎn)型氣體公司且有成功案例

歐洲和美國(guó)歷史證明設(shè)備龍頭能成功轉(zhuǎn)型為氣體公司。二十世紀(jì)八、九十年代,國(guó)際上以林德集團(tuán)和美國(guó)空氣產(chǎn)品公司為代表的空氣分離設(shè)備制造企業(yè)紛紛向下游氣體產(chǎn)品供應(yīng)商發(fā)展,并且已經(jīng)在工業(yè)氣體國(guó)際市場(chǎng)上占據(jù)了較大優(yōu)勢(shì),而目前氣體業(yè)務(wù)已經(jīng)成為其主要收入來(lái)源,見(jiàn)圖表6。

討論:同一供氣項(xiàng)目,賣(mài)設(shè)備賺得多還是賣(mài)氣體賺得多?

我們認(rèn)為,工業(yè)氣體巨頭紛紛從設(shè)備制造商轉(zhuǎn)型工業(yè)氣體供應(yīng)商的根本驅(qū)動(dòng)力是面對(duì)同一客戶的長(zhǎng)期供氣需求,通過(guò)銷(xiāo)售設(shè)備獲得的現(xiàn)金流的現(xiàn)值應(yīng)在大多數(shù)情況下小于銷(xiāo)售氣體獲得的現(xiàn)金流的現(xiàn)值。因此,我們想要通過(guò)一個(gè)案例量化討論在同一供氣項(xiàng)目上,賣(mài)工業(yè)氣體的現(xiàn)金流現(xiàn)值是否高于賣(mài)設(shè)備的現(xiàn)金流現(xiàn)值。

我們以兗礦項(xiàng)目為例討論。據(jù)2013年7月的非公開(kāi)發(fā)行股票預(yù)案(修訂稿), 2013年公司以非公開(kāi)發(fā)行股票的方式募集了兗礦項(xiàng)目投資額中的9.3億,剩余2000萬(wàn)元以自有資金出資。據(jù)Bloomberg分析,2013年杭氧股份的融資成本為9.25%,十年期無(wú)風(fēng)險(xiǎn)利率為3.17%,通過(guò)加權(quán)可得該項(xiàng)目的折現(xiàn)率為9.12%。通過(guò)測(cè)算,可以得到站在2013年年初的時(shí)點(diǎn)上,15年合同周期中,不考慮最終設(shè)備殘值變現(xiàn)的金額,整體項(xiàng)目的現(xiàn)值為1.39億元,見(jiàn)圖表7。

賣(mài)工業(yè)氣體的現(xiàn)金流現(xiàn)值顯著高于賣(mài)設(shè)備的現(xiàn)金流現(xiàn)值。我們假設(shè)在兗礦項(xiàng)目上公司僅出售一臺(tái)62500立方米/小時(shí)的空氣分離設(shè)備。據(jù)調(diào)研,2018年公司規(guī)模為10萬(wàn)方/小時(shí)的空分設(shè)備售價(jià)為3億元。考慮技術(shù)進(jìn)步帶來(lái)的售價(jià)降低,我們假設(shè)2013年6.25 萬(wàn)方/小時(shí)的空分設(shè)備售價(jià)也為3億元。據(jù)公司財(cái)報(bào),2013年空分設(shè)備銷(xiāo)售業(yè)務(wù)的凈利率為8.23%,我們假設(shè)此項(xiàng)銷(xiāo)售的凈利率也為8.23%??紤]公司客戶的預(yù)付節(jié)奏及費(fèi)用和成本的現(xiàn)金支出節(jié)奏,以無(wú)風(fēng)險(xiǎn)利率3.17%折現(xiàn),得到公司銷(xiāo)售空分設(shè)備的實(shí)際盈利現(xiàn)金流的現(xiàn)值為2342萬(wàn)元,僅為銷(xiāo)售工業(yè)氣體的17%。

長(zhǎng)期供氣協(xié)議的最大風(fēng)險(xiǎn)是購(gòu)買(mǎi)方因破產(chǎn)等原因無(wú)法繼續(xù)履行合同。雖然銷(xiāo)售設(shè)備在通常情況下相比銷(xiāo)售氣體獲利更少,但銷(xiāo)售氣體的回款周期更長(zhǎng),若項(xiàng)目一旦意外終止,公司在項(xiàng)目上的損失更大。據(jù)我們測(cè)算,即使考慮合同意外終止后設(shè)備變賣(mài)的回款,以兗礦項(xiàng)目為例也需在合同生效后持續(xù)供氣10年才能獲得正收益。因此杭氧股份傾向于向經(jīng)營(yíng)能力存疑的客戶直接銷(xiāo)售空氣分離設(shè)備,以獲得直接收益并減少其承擔(dān)客戶后續(xù)破產(chǎn)的風(fēng)險(xiǎn)。而面對(duì)具有較穩(wěn)定經(jīng)營(yíng)能力的客戶,則通過(guò)長(zhǎng)期供氣協(xié)議可以獲利更多。

中國(guó)工業(yè)氣體市場(chǎng)2022 年有望達(dá)到近300億

美元工業(yè)氣體市場(chǎng)規(guī)模增速和GDP增速是正相關(guān)關(guān)系。我們通過(guò)1994-2017年四大工業(yè)氣體公司的氣體收入總和的增速與世界GDP增速進(jìn)行回歸,P-value<0.01,結(jié)果顯著。工業(yè)氣體市場(chǎng)規(guī)模增速大致是GDP增速的1.4倍,圖表8。

中國(guó)工業(yè)氣體市場(chǎng)規(guī)模有望較快增長(zhǎng),2022年有望達(dá)到近300億美元。據(jù)中國(guó)產(chǎn)業(yè)信息網(wǎng),2017年我國(guó)工業(yè)氣體市場(chǎng)規(guī)模達(dá)到179億美元。根據(jù)世界銀行對(duì)我國(guó)2018-2022年GDP增速的預(yù)測(cè)和我們的回歸,我們預(yù)計(jì)18-22年我國(guó)工業(yè)氣體市場(chǎng)CAGR為10.44%,到2022年有望達(dá)到近300億美元規(guī)模,圖表9。

橫向比較:我國(guó)工業(yè)氣體外包滲透率處于較低水平

我國(guó)工業(yè)氣體市場(chǎng)規(guī)模全球占有率顯著低于我國(guó)工業(yè)制造產(chǎn)值全球占比。工業(yè)氣體被喻為工業(yè)的“血液”,是國(guó)民經(jīng)濟(jì)基礎(chǔ)工業(yè)要素之一,被廣泛應(yīng)用于工業(yè)制造業(yè)領(lǐng)域,因此,我們覺(jué)得各國(guó)的工業(yè)制造產(chǎn)值與工業(yè)氣體市場(chǎng)規(guī)模全球占比應(yīng)相匹配。2017年我國(guó)工業(yè)制造產(chǎn)值占全球工業(yè)制造產(chǎn)值達(dá)到26.62%,而2017年我國(guó)工業(yè)氣體全球占有率僅為15.84%,未來(lái)增長(zhǎng)潛力較大,如圖表10、11。

2018年中國(guó)工業(yè)氣體外包率遠(yuǎn)低于發(fā)達(dá)國(guó)家。據(jù)中國(guó)產(chǎn)業(yè)信息網(wǎng)及相關(guān)的調(diào)研,2018 年中國(guó)工業(yè)氣體外包率約為45%,相比發(fā)達(dá)國(guó)家80%的外包率仍有較大差距。因此預(yù)計(jì),到2020 年第三方現(xiàn)場(chǎng)制氣在整體現(xiàn)場(chǎng)制氣中的占比將達(dá)到57%,圖表12。

從成本及安全性角度考慮,業(yè)務(wù)外包經(jīng)濟(jì)性突出

外包行為能獲得更低的成本、更高的運(yùn)營(yíng)效率和安全保障。成熟市場(chǎng)工業(yè)氣體行業(yè)也經(jīng)歷了由自制到外包的過(guò)程,主要考慮因素有:

1)成本因素:據(jù)IAOP,外包行為可至少節(jié)省9%的成本,而效率和質(zhì)量則上升15%。

2)運(yùn)營(yíng)效率:據(jù)了解,一個(gè)80萬(wàn)立方米/小時(shí)的裝置,美國(guó)空氣產(chǎn)品只需要16位操作員,而正常工廠需要配備50位以上的操作員。同時(shí)外包行為可以讓工廠從空氣分離設(shè)備的重資產(chǎn)購(gòu)買(mǎi)行為中解放出來(lái),將有限的資本集中于主業(yè),減少空分設(shè)備運(yùn)營(yíng)虧損的風(fēng)險(xiǎn),提高運(yùn)營(yíng)效率。圖表13。

3)安全因素:外包行為能使空分設(shè)備在專(zhuān)業(yè)人員的操作下運(yùn)營(yíng),有更高的安全保障,在出險(xiǎn)同時(shí)也能獲得及時(shí)專(zhuān)業(yè)的處理。據(jù)悉,2019年7月20日河南省三門(mén)峽市河南能源化工集團(tuán)義馬氣化廠空氣分離車(chē)間發(fā)生爆炸,事故造成2人死亡,18人重傷,12人失聯(lián)。此次事故或因空分系統(tǒng)超壓所致,發(fā)生爆炸的空氣分離設(shè)備屬于自制供氣基地。這三個(gè)因素有望推動(dòng)中國(guó)工業(yè)氣體市場(chǎng)的外包率持續(xù)提升。

新興產(chǎn)業(yè)興起,推動(dòng)第三方工業(yè)氣體供應(yīng)模式發(fā)展

我國(guó)半導(dǎo)體、光伏、電子等新興產(chǎn)業(yè)快速發(fā)展,對(duì)工業(yè)氣體的需求量逐漸增大,且新興產(chǎn)業(yè)對(duì)工業(yè)氣體需求更加多樣化,單一氣體需求量較小,但需求種類(lèi)較多,這將進(jìn)一步推動(dòng)我國(guó)專(zhuān)業(yè)氣體供應(yīng)市場(chǎng)的發(fā)展。據(jù)《我國(guó)電子氣體發(fā)展概況》數(shù)據(jù),2018年氣體成本約占IC材料總成本的5%~6%,雖然看似占比不大,但是很大程度上決定半導(dǎo)體器件性能的好壞。電子氣體純度每提高一個(gè)數(shù)量級(jí),都會(huì)較快地推動(dòng)半導(dǎo)體器件質(zhì)的飛躍,電子氣體由于其高純度高質(zhì)量的要求,需要專(zhuān)業(yè)的氣體供應(yīng)商提供。因此,半導(dǎo)體、光伏等新興領(lǐng)域的發(fā)展,將推動(dòng)中國(guó)工業(yè)氣體外包市場(chǎng)的持續(xù)增長(zhǎng)。

網(wǎng)友評(píng)論

條評(píng)論

最新評(píng)論